Ugyanakkor az amerikai és egyes nyugat-európai piacokon a forgalom már a pandémia előtti időket idézi. A várakozások szerint az év végén akár 25-30%-kal magasabb lehet a hazai befektetési forgalom a tavaly mért szinthez képest, ami nem marad el a globális növekedés mértékétől. A világon mindenhol nő az ipari ingatlanok iránti befektetési kereslet, de itthon egyelőre az irodavásárlások dominálják a forgalmat – derül ki a CBRE legfrissebb kutatásából.

A második negyedévben megindultak felfelé a mutatók

Bár a pandémia második és harmadik hulláma miatt az év elején inkább kivárt a befektetési piac, a második negyedévben ugyanakkor 2020-hoz képest globális viszonylatban duplájára nőtt az ingatlanpiaci befektetési volumen. Számos ország felülmúlta a várakozásokat: az Egyesült Államok és az ázsiai, valamint a csendes-óceáni térség országai a második negyedévben elérték a pandémia előtti szinteket negyedéves szinten. Az erős növekedés főként azon országokra és régiókra jellemző, ahol sikeresnek bizonyultak az oltási programok, és ennek köszönhetően enyhültek (vagy teljes mértékben megszűntek) az utazási korlátozások. Ebből adódóan a kontinentális Európában lassabb a fellendülés a kontinens a második félév végén érheti el a járvány előtti szintet.

Az európai piacok eltérő képet mutatnak: míg az Egyesült Királyság az észak-amerikai régióhoz hasonlóan a járvány előtti szinthez közelít, az északi országok jobban teljesítenek a dél-európaiakhoz képest, Nyugat-Európában pedig Németország mutatott erős fellendülést, amit a német befektetők belföld felé fordulása okozott. Ezzel szemben a közép-európai piac talpra állása egyelőre lassú: az első félévben 4,1 milliárd euró volt a befektetési volumen a térségben, amely 33 százalékos visszaesést jelent az előző évhez képest. Az európai piacok közötti eltérés régiós viszonylatban is megfigyelhető, mivel a határon átívelő tőkemozgás az utazási korlátozások miatt még mindig korlátozott, ami kedvezőtlenül hatott azon piacokra, ahol nagyobb a kitettség a nemzetközi befektetésekkel kapcsolatban (például Románia és Lengyelország). Ezzel szemben a cseh és magyar piac jobban támaszkodhatott a belföldi tőkére, így Magyarország 550 millió eurós befektetési volumennel 10 százalékos növekedést ért el 2020-hoz első félévéhez képest.

A magyar piac helyreállása illeszkedik a globális trendekhez

Globális viszonylatban a jelenlegi trendek alapján 20-25 százalékos növekedés várható a befektetési volumen tekintetében, a további fellendülés főleg az Egyesült Államok és az Egyesült Királyság, valamint az esetleges utazási korlátozásoknak kevésbé kitett országok piacain lesz a leginkább tapasztalható. A CBRE számítása szerint nyár végéig a magyar piac kis mértékben tovább nő: a befektetési forgalom szeptemberre átlépheti a 700 millió eurós határt. A folyamatban lévő tranzakciók alapján 2021 végére a magyarországi befektetési volumen szintje elérheti az 1,2-1,3 milliárd eurót, ami 25-30 százalékos növekedést jelent év/év alapon.

A fellendülés várt mértéke illeszkedik a globális piaci várakozásokhoz, azonban még mindig komoly kockázat a pandémia, mivel egy esetleges negyedik hullám és az ezzel járó utazási korlátozások jelentősen lelassíthatják a gazdasági helyreállást, egyúttal a potenciális vásárlókat is megakadályozhatják a régiós befektetésekben, így az őszi hónapok eseményei meghatározóak lesznek a kontinens piaci teljesítménye kapcsán.

Növekvő befektetési igény az ipari ingatlanok kapcsán

Globális viszonylatban jelentősen megnövekedett az ipari ingatlanokkal kapcsolatos érdeklődés: Csehországban és Lengyelországban az utóbbi években már a teljes forgalom 25-30 százalékát teszik ki az ipari ingatlanokkal kapcsolatos befektetések. Magyarországon azonban ez az arány kevesebb, mint 10 százalék, leginkább az alacsony eladási hajlandóság és az elmúlt években az új fejlesztések hiánya miatt. A CBRE felmérése alapján a befektetői igény igen magas: 2020-ban a magyarországi befektetők 36 százaléka részesítette előnyben az ipari ingatlanokat, és az idei évben is 26 százalékuk fektetne ipari ingatlanba (a visszaesés a szűkös kínálatnak tudható be).

A befektetési preferenciákat nagymértékben befolyásolják a globális ingatlanhasználati tendenciák, és a pandémia következményeként az otthoni munka intézményének fellendülésével alábbhagyott az érdeklődés az irodák kapcsán (míg 2019-ben a befektetők 58 százaléka fektetett volna irodai ingatlanba, 2021-ben már csak 38 százalékuk). Ezzel együtt a kiskereskedelmi ingatlanok iránti érdeklődés is növekedett: az eszközosztályt egy szűk, de megbízható befektetői csoport részesíti előnyben (a megkérdezettek 11 százaléka).

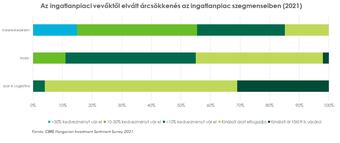

Az ipari ingatlanokkal kapcsolatos érdeklődést hűen tükrözik az árazással kapcsolatos visszajelzések is, mivel az elérhető eszközök hiányából adódóan az esetleges vevők nem számolnak kedvezménnyel a pandémiát megelőző időszakhoz viszonyítva, sőt, a megkérdezettek 31 százaléka kínálati áron felül is hajlandó vásárolni. Ezzel szemben az irodai ingatlanok kapcsán 55 százalék tárgyalna kedvezményről, és 45 százalék vásárolna kínálati áron. A kedvezmények iránti igény a kiskereskedelem területén a legerősebb: a befektetők mindössze 15 százaléka hajlandó kínálati áron vásárolni, míg további 15 százalékuk legalább 30 százalékos kedvezménnyel fektetne be.

A bérbeadásban is az ipari ingatlan a favorit

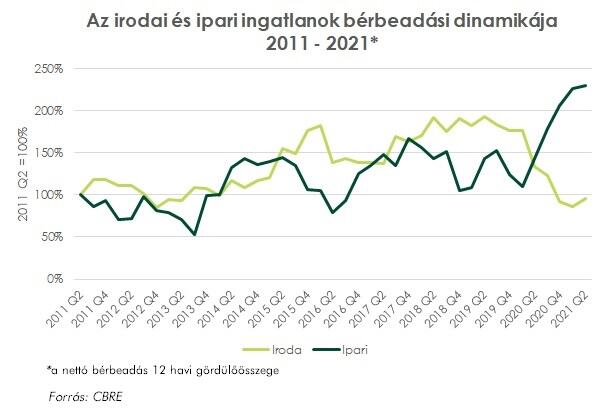

A kimagasló befektetői érdeklődést az erős bérbeadási piaci mutatók is indokolják. A nettó bérbeadás szintjét nézve 2020 drámai változást hozott: az évtizedenyhe növekedést mutató keresleti trendje meredeken elindult felfelé, és idén már 130 százalékkal meghaladja az egy évtizeddel ezelőtti szintet. Ugyanez az évtizedes trend az irodapiacon pont ellentétes: 2019-es tetőzése után a nettó bérbeadás a tavalyi évben a 2011-es szintre csökkent. Bár az irodapiac a II. negyedévben már a visszarendeződés jeleit mutatja, a talpra állás itt tovább fog tartani, és még sok bizonytalanság övezi.

CBRE